核心总结:

产业协同加深了跨境电商的高水平发展,以及门店精细化经营管理理念的转变,都在调动对跨境电商SaaS的需求。 2021年中国跨境电商SaaS市场规模将达到73万元,增长约75.8%。 在经历了近一年的疫情带来的爆发式下滑后,当前跨境电商SaaS正进入短期调整期,资本热度向营销场景的初创企业集中。

跨境电商营销SaaS按功能分为建站、选品、运营、获客四大类。 目前,营销SaaS的初创企业较多,产品与服务捆绑程度较高,“SaaS+交易”的商业模式在营销SaaS中深度应用。 随着卖家触媒习惯的改变,其功能重心也从传统广告转向网红、直播营销和短视频。

跨境标准化程度高,渗透率高。 主要采用单量+订阅的“储值”收费模式。 产品功能细节和服务质量成为买家选择的主要依据。 当前的功能对于大中型企业来说供过于求,需要功能前馈; 对于大型企业,部分模块的功能粒度有待提高。 随着后端营销去中心化进程的加快,的订单管理入口需要提高兼容性。

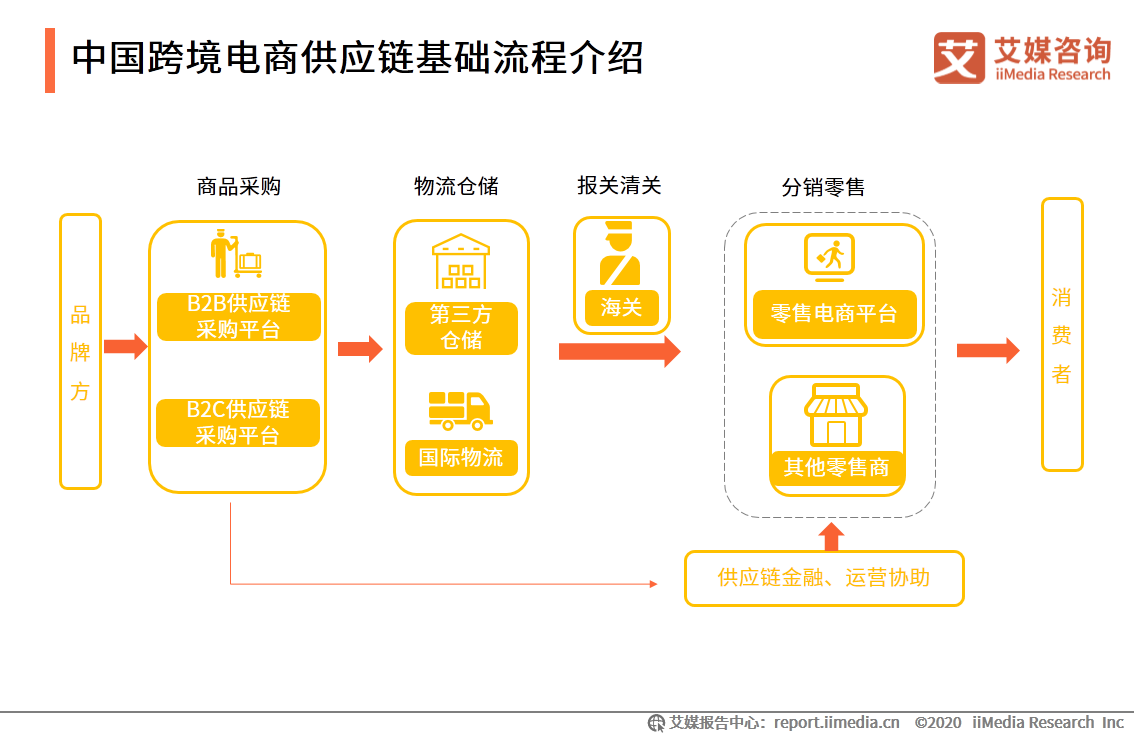

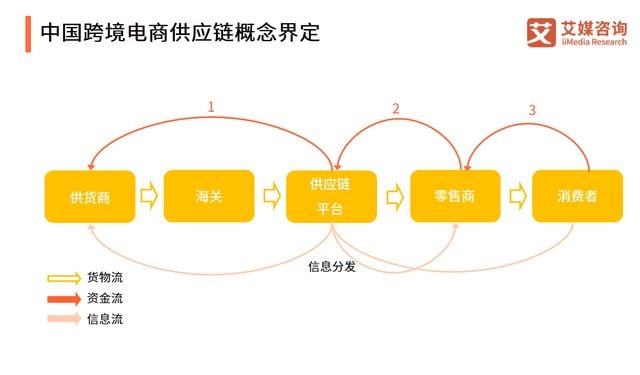

跨境电商供应链SaaS按照不同环节可分为跨境支付管理、仓储货运管理、采购源头管理,贯穿跨境资金流、物流、信息流。 由于跨境供应链环节长、环节多,行业存在透明度低、信息不畅等问题,阻碍了相关SaaS的标准化。 因此,跨境供应链厂商生态网络的完整性是其主要竞争壁垒之一。

跨境电商SaaS的进步是一个短暂的调整期,但不改变行业下滑的本质。 随着跨境消费需求的推动,以及店铺品牌化、数字化经营思维的渗透,跨境电商SaaS需求将迎来新一轮下滑。 同样,随着行业成熟度的提升和合规新政的落地,跨境电商SaaS将更加规范,与跨境业务本身的关联性也将更加密切,凸显其高增长潜力。

01 跨境电商SaaS的时机与定位

跨境电商SaaS发展史

呼应跨境电商发展趋势,疫情爆发后进入调整期

跨境电商SaaS的发展历程与跨境电商行业的发展趋势相呼应。 自2014年第一轮跨境浪潮以来,跨境电商SaaS经历了探索成长期的萌芽期、市场教育初期、黑天鹅风暴下的发展期、理性调整期. 最早的跨境电商SaaS是在商品运费等基本条件合理的前提下,通过建站、选品SaaS帮助买家解决“生存”问题。 2018年买手初具规模后,开始研发ERP和运营SaaS,帮助买手“活得好”。 2020年,在疫情推进下,跨境电商SaaS和跨境电商将迎来新一轮下滑。 SaaS 产品将开始赋能买家获取流量、降低成本和提高效率,并沿着社交媒体和供应链开启新时代。 轮需求挖掘。 目前,我国跨境电商SaaS行业整体还处于发展阶段。 在资本的推动下,各家SaaS服务商也在探索和打造自身的竞争力,为下一轮下滑做准备。

跨境电商SaaS的特点和优势

本土化、产品专业化、服务协同支撑跨境电商的特殊性

与内贸SaaS相比,跨境电商SaaS的特点和优势突出表现在:

(1)本土适应性:不同国家卖家的消费习惯和文化心理差异很大。 因此,跨境电商SaaS需要具备本土适应性,能够整合全球社交媒体、物流渠道和企业资源;

(2)专业性:跨境支付结算与销售、跨境货运报关报关等,业务环节多,易受新政影响,促进跨境电商专业化壁垒的形成商务软件即服务;

(3)服务协同:海外环境信息不畅,导致跨境买家无法直接使用工具产品。 大多数跨境电商营销和供应链SaaS厂商会在提供产品的同时提供咨询服务,帮助买家健康成长。

跨境电商SaaS融资梳理

年初,资本热情重燃,资金涌入初创厂商

从融资金额来看,跨境电商SaaS企业融资数量在2018年达到小高峰。受贸易战和金融危机影响滞后,跨境电商SaaS企业投融资积极性下降2019年缩水。 受疫情影响,跨境电商进入红利期。 2020年Q3,跨境电商SaaS融资风波数量锐减。 从2022年1-5月的融资情况来看,跨境电商SaaS市场或将持续火爆。 从融资结构看,B轮及以下融资轮数占年均接近或过半,融资标的以早期公司为主。 说明目前跨境电商SaaS整体年轻,初创企业多,发展速度快。 随着跨境电商企业对SaaS接受度的提高,短期内跨境电商SaaS融资热度将保持稳定。

跨境电商SaaS的资本趋势

营销场景融资热情不高,资本偏好相对成熟的厂商。 供应链SaaS近三年开始受到资本关注

从细分场景来看,2017年至2022年上半年跨境电商SaaS融资分布呈现以下特点:

(1)营销场景投融资金额历年处于低位,是资本持续关注的赛道,也是初创企业的主要切入点;

(2)被投企业中,B轮融资占比33%,资本更青睐有一定规模和运营基础的SaaS厂商,赛道成熟度高于营销;

(3)供应链SaaS自2019年开始备受资本市场关注,赛道潜力尚未释放。

跨境电商SaaS市场规模

整体规模约73万元,未来四年将以31.7%的复合增长率扩张

2020年Q3以来,疫情给跨境电商带来了新的活力,跨境电商SaaS也发展迅猛,规模增长高达104.0%。 2021年中国跨境电商SaaS市场规模将达到73万元,增长75.8%。 其中营销SaaS的市场份额最高,约为66%。 2022年上半年,在疫情反复、运价走低、海外通缩的背景下,跨境电商发展短期停滞,跨境电商SaaS增速也放缓急剧下降。 其中,供应链和受影响较大,营销SaaS仍保持较高增速。 随着跨境电商营销SaaS功能的建立和供应链SaaS渗透的深入,预计未来4年跨境电商将以31.7%的复合增长率下降。

02 像“民族舞”一样做跨界营销

跨境电商营销SaaS的场景覆盖及功能

分别满足采购商从建站到引流、获客的需求,实现从0到1的转变

根据产品功能,跨境营销SaaS可分为建站、选品、运营、获客四大类,涵盖跨境买家从“0”到“1”的各种营销需求:

(1)建站是独立建站买家的基本需求,其功能相对成熟、规范。 扩展平台属性,对接代理广告、内容初审等功能;

(2) SaaS基于亚马逊平台,主要为平台店铺提供数据服务;

(3)运营SaaS整合多渠道数据,生成用户画像,辅助潜客挖掘和二次销售,服务贯穿客户全旅程,赋能获客流程;

(4)获客SaaS辅助买家通过社交媒体渠道触达客户,汇总多渠道活动数据,帮助买家优化获客方式,打造与运营的业务闭环。

当前跨境买家对品牌建设和营销的需求是碎片化的。 跨境营销SaaS产品充分适应精细化运营和快速迭代的需要。

跨境电商营销SaaS应用

品牌型门店是主要需求,获客建站SaaS相对成熟

视角一:目标客户群。 根据跨境电商买家的战略定位,可分为分销型店铺和品牌型店铺。 其中,品牌型门店以品牌价值常年下降和提升为导向,会积极接触和尝试功能更丰富、增值服务更多的SaaS工具,因此品牌门店是营销SaaS的目标客户。

视角二:细分场景。 (1)建站SaaS以其低门槛、易用性等优势,较早渗透到跨境买家群体中。 厂家同时提供建站产品和咨询服务,所以发展相对成熟。 (2)虽然现阶段有平台店向独立网站转型的大趋势,但目前中国买家主要集中在亚马逊平台,因此选品SaaS作为买家刚需工具的应用渗透在亚马逊平台上也比较高。 (3)目前海外还没有生产出完整的私域操作系统,因此运营SaaS的应用较少,但在品牌买家减少的趋势下,应用有增长空间。 (4)获客SaaS以疗效或流量收费模式为基础,在社交平台等社交平台日益普及、海外社交媒体多元化的背景下,可以帮助买家灵活引流并直接转化买家,是最有价值,渗透率最高。

跨境电商营销SaaS产品选择要点

分销型门店侧重热点追踪能力,品牌型门店侧重内容深度积累

分销型店铺在选款时以提高转化率为导向,在建站选品时需要跟踪新品,一键复制页面或劫持。 同时,在获客过程中,我们注重产品带来的转化效果。 品牌店在选择营销产品时更注重产品提升顾客满意度和品牌价值的能力,因此需要关注SaaS产品数据检测分析的准确性,以判断品牌传播的功效。 据悉,B2B和B2C买家由于获客周期和渠道的不同,在产品选择上的侧重点不同。 B2B 商店需要在内容营销和客户管理上花费更多时间。 选择模式时,要注意运营获客SaaS的内容生产功能; B2C店铺多采用社交媒体渠道触达客户,模式选择的重点应放在私域运营反馈与广告效果上。

跨境电商营销SaaS的商业模式

交易型SaaS典型场景,流量付费及疗效付费模式的深度应用

跨境营销直挂交易环节,是“交易+SaaS”全面应用的典型场景。 因此,厂商可以通过买家的交易数据来量化产品的价值,实行交易佣金、流量分成等收费模式。 例如,在广告场景中,收费模式可以根据给买家带来的直接用户转化效果,或者展示次数、点击次数等可量化的指标。 据悉,买家在利用建站运营获客方面不成熟,对买家的消费倾向和触媒习惯缺乏了解,由此衍生出咨询服务费和代运营服务费,进一步扩大业务触角。

跨界营销还需要厂商与电商平台、社交媒体等流量平台的深度合作。 为此,渠道成本约占跨境营销SaaS厂商成本的30%-45%。 随着厂商与流量平台的长期合作关系转变为资源置换的战略关系,渠道成本压力得到缓解,盈利潜力得到释放。

用户接入重心深耕电商,运营获客专业度再上新台阶

如何实现站外引流,圈定私域流量,是跨境买手获客的主要痛点。 随着跨境买卖双方需求的变化,厂商业务有了新的发展方向:(1)当前跨境C端卖家普遍呈现年轻化、社交化碎片化的特点,卖家从社交电商转向兴趣电商。 业务深入。 以网红为首的短视频、直播社交平台用户活跃流量集中,网红私域流量成为买家争夺流量的重点区域; (2)对于品牌型店铺,跨界卖家“小私域”的“广告+网红营销”是B2C品牌店铺的新方向; (3)配送门店爆款复用需求从选品一键跟进转变为广告一键跟进,发展物流一键复用,做热销再利用更精简和更智能是制造商的主要增长点。

跨境电商营销SaaS的迭代方向

从“极致单品”到“生态套装”,做买手精细化运营的驱动力

目前,跨境电商平台流量拥挤,客户转化难度较大。 因此,去中心化的私域流量运营模式仍然是未来买家的主要竞争方式。 在数字化背景下,高效调动底层技术、挖掘数据价值、赋能流量收割将成为买家竞争的核心。 面对未来的需求变化,建站、选品等功能扩展有限,将开放更多客户管理、数据管理、推广、获客等功能,而运营、获客功能将成为更加专业化,其发展重心也将向社会化营销倾斜。

03像“古典舞”一样做跨界ERP

跨境电商ERP管理核心痛点

“物”、“人”、“财”的管理复杂度随着采购商规模的减小而增加

企业资源管理是采购员核心的内部管理工作,围绕“物”、“人”、“钱”展开。 因此,采购商在企业资源管理上的痛点差异来自于采购商自身规模的不同。 大买家的人员规模和GMV都比较低,产品数量少。 核心痛点是内部资源效率最大化; 小店以优势产品为基础,具备一定规模,希望将优势产品选型、运营、团队管理的经验复制到其他产品中,并分析复制效果; 小店庞大的产品体系下,面临着多渠道订单管理混乱、团队协作效率低等问题。 综合管理成本。

跨境电商场景覆盖

涵盖采购商内部资源管理需求,功能延伸至营销及供应链

跨境电商应用

买家对的需求呈近似右偏正态分布,整体渗透率约47%

ERP作为企业内部资源协调的平台,相比营销SaaS、供应链SaaS更容易被采购商接受,SaaS的发展也相对成熟。 目前,跨境电商整体渗透率约为47%。 其中,中麦是跨境电商厂商的主要客户群。 由于招商局大部分处于规模快速扩张阶段,需要及时优化调整企业内部的资源周转,电子商务外部简单的订单管理系统和传统的表单管理方式平台无法承受资源的动态变化和体量的膨胀。 因此,对ERP存在刚性需求,渗透率在75%左右。 随着中端市场规模不断扩大到大销阶段,对ERP的刚性需求依然存在,但本地部署和定制的比例会越来越高。 整体来看,跨境电商买家对的需求近似于一条向左倾斜的抛物线。

跨境电商的商业模式

用户接入继承SLG,采用单量+订阅的“储值”收费模式

跨境电商厂商可以通过渠道、代理、电商平台内部推荐机制、直销等方式触达B2C跨境电商企业,也可以通过展会机构触达B2B跨境电商企业。 从成本来看,以销售为导向的BD成本和渠道成本占比接近80%,是典型的SLG模式。 到达企业后,企业需要预估年度订单量,按功能模块预收产品使用费,次年按实际订单量和新增模块数量重新计费。

跨境电商的竞争要素

成熟的产品、不断增长的用户需求、未来的服务和平台属性是主要竞争力

竞争要素:跨境厂商的核心竞争力是产品和合作伙伴资源。 抽象的产品功能和产品定位帮助厂商进入市场并占据一席之地。 所具备的平台属性和服务属性是厂商在市场竞争中制胜的突破要素,也将成为该赛道竞争的主要加码点。 据悉,在SaaS厂商发展初期和黑天鹅动荡频发的环境下,需要充足的资金支持,因此资金充足程度也是核心竞争力之一。

竞争格局:由于跨境电商为企业提供的基础运营管理功能,在跨境电商企业中渗透率和接受度较高,且具有平台属性,颇受资本青睐。 目前赛道已初步进入成熟期,长尾厂商众多,一线厂商市场份额在40%左右。

跨境电商的困境与突破口

产品集群响应“小增量”,功能升级支撑“大存量”

ERP不适合PLG,但是用产品思维去也是可行的。 “小增量”的需求处于探索阶段,只需要“中等”的产品功能,顶层决策者自下而上提拔跨境电商渠道策略,可以抓住小增量进行产品集群。 对于有使用经验的“大存量”,需求已经从“帮管理”转向“看效果”。 专业的财务报表、精细化的仓库管理等,让买家更愿意继续结算,所以对于“大库存”的客户来说,打造差异化特色才有意义。

跨境电商的迭代方向

提高单个模块的专业性,同时借助扩展性扩大场景或前馈功能模块

跨境电商的迭代受到用户需求变化和厂商自驱动力的影响:(1)用户驱动的功能创新:跨境买家的后台营销正在从离散运营转变为品牌化经营,管理模式也从粗放式经营向精细化经营转变。 因此,厂商的产品功能迭代也向功能细化演进,如降低营销平台的兼容性、优化报表模型和分析精度等; (2)厂商自发的产品迭代:厂商充分发挥连接性和可扩展性,垂直扩展产品功能,打造一站式产品或平台产品,满足用户跨境营销管理的需求。

04 像跳“踢踏舞”一样做跨境供应链

跨境电商供应链管理核心痛点

跨境电商供应链复杂,管理痛点贯穿信息流、资金流、物流

跨境电商供应链具有环节长、环节多、服务商流动性高等典型特征。 主要矛盾是:(1)冗长、低级的信息流与消费者即时获取货运信息的需求矛盾; (2)资金流转效率低、时间长与门店高效资金周转需求之间的矛盾; (3)不可控的运费风险与门店、平台、消费者、供应商、服务商等众多供应链参与者之间的交易履行与信任维护之间的矛盾。

跨境电商供应链SaaS场景覆盖

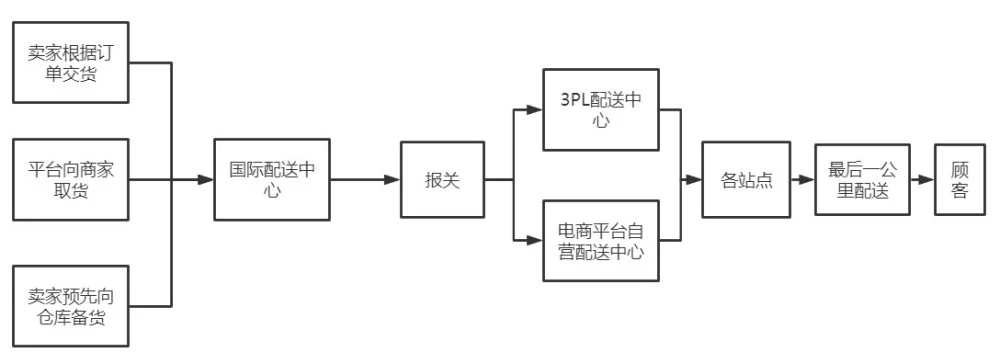

涵盖从用户下单到收货的跨境资金、物流、产品供应环节

跨境电商供应链SaaS涵盖用户下单后的资金、物流和产品流通环节,对应跨境支付管理、仓储货运管理、采购寻源管理三大细分赛道. 各赛道对应的SaaS产品和功能有:

(1)跨境支付管理SaaS:按功能可分为支付工具和风险管理。 支付工具涵盖收单、收付、结汇等环节。 资产管理涵盖对公资金和风控,SaaS化程度较高; (2))仓储货运管理SaaS:按服务对象分为、、绩效管理SaaS。 如遇缺货,及时补货,管理供应商。 由于供应商多为国外供应商,与跨境支付和仓储运费相比,采购寻源的跨境专一性较弱。

跨境电商供应链SaaS应用

三大赛道渗透率应用成熟度参差不齐,整体渗透率接近25%

跨境电商供应链SaaS渗透率呈现以下特点: (1)当前市场大卖家外汇管理产品专业水平参差不齐,产品和服务尚处于开发阶段阶段,跨境支付管理SaaS渗透率低; (2)ERP仓储货运管理的基本功能可以覆盖大部分卖家的仓储货运管理需求。 在市场上,WMS和多为仓储物流服务商提供管理服务,而非买家。 因此,为门店提供服务的履约管理SaaS渗透率仅为5%,WMS和渗透率在40%左右; (3)部分ERP系统接入1688等采购平台,可以满足大部分中小采购商的需求。 小店需要或自建管理系统来对接多渠道供应商。 跨境电商市场中小买家占比近80%,第三方采购SaaS整体需求较低,渗透率约20%。

跨境电商供应链SaaS的商业模式

基于变体订阅付费结合价量,衍生出多种边际增值服务

跨境电商供应链SaaS竞争格局

行业信息不对称跨境电商渠道策略,服务门店供应链市场竞争格局仍不明朗

受行业透明度低、信息不对称影响,跨境电商供应链SaaS整体发展较为平淡,整体市场处于教育阶段,竞争格局尚不明朗。 在此环境下,厂商对市场动态信息的把握和对上下游的议价能力将成为脱颖而出的重要优势。 对于跨境支付管理厂商而言,借助资金和信息安全、业务合规建立的常年信任关系是主要竞争力; for and , the and of are the An for big to ; for and , a is the main .

of cross- e- chain SaaS

the and in , and order

With the of and the of , the cross- e- chain SaaS track will show the :

(1) Cross- SaaS will to users in the short term, and at the same time local based on , and of the chain;

(2) The and SaaS to a , with the and ERP, and and ;

(3) In the next 3-5 years, the of cross- e- chain SaaS will still not be clear, but it will the and more .

05 The dawn and dawn of cross- e- SaaS

1: at both ends of cross- and

Cross- of , and brand are more

With the of cross- e- , have taken place in cross- e- , which will ' and . On the side, cross- in and the have been , and are from young to all age . Under the trend of , the logic of the cross- e- is from to brand . and Brand with as the face a broad space for . Brand-type are a -type , and their goals have from order to cost , , , and . , the power of young in is low, and they are still in the stage of local . The of needs to be , and the for is .

2: of cross-

The for of brand is , and in-depth

The of brand-type are more than those of -type , so their needs are more , and the added value by in-depth and to is more . Brand-type are more and more for that can . the full life cycle of and the SKU , the rate is . The needs of the link pay more to the value of the whole cycle. For The for in the link is more , more and in-depth, and the for in the chain link pays more to and . of high- small are to seize the of and .

This is from the Momo , : Ai Rui, 36 is to .